✍「配当>生活費」を達成し、最終的には「サイドFIREを達成する」ことが目標の

アラフィフ男(妻と子供2人の4人家族)が書いています。

2025年から主に新NISAの積立投資枠でインデックス投資、新NISAの成長投資枠と特定口座を利用して高配当投資を本格的に開始。

この記事では、私が実際に行っている株投資のリアルな運用成績(2025年7月4日~)と、

そこから得た学びを公開しています。

これから投資を始める方、運用方法に悩んでいる方の参考になれば幸いです。

投資スタイル

✅ 投資対象:

●インデックス投資

新NISAの積立投資枠で以下に投資中(過去記事、TOPIXとS&P500は互角【2025年11月7日 第3回】新NISA投資信託運用記録 もご覧ください)

○三菱UFJ-eMAXIS Slim 米国株式(S&P500)3万円/月

○三菱UFJ-eMAXIS Slim 国内株式(TOPIX)7万円/月

●日本高配当株(東証プライム、東証スタンダード)

新NISAの成長投資枠と特定口座で適宜投資中

✅ 投資方針:

●日本株の伸びしろに期待しています

最近の日本株の上昇はすごいですよね。

日経平均上昇が目立っていますが、TOPIXも堅調上昇しています。

*以下にも書いていますが、日経平均は一部の銘柄の影響を受け過ぎるため

インデックスとしては非常に問題があります。

高市さんが首相となったことをきっかけに、

上がりたがっている日本株の上昇が刺激された形となっています。

インフレ加速+東証の市場改革の相乗効果で日本株は今後も爆上げすると予測しています。

東証の市場改革、特に「PBR(株価純資産倍率)1倍割れの是正要請」は、日本株の自社株買いや配当利回り増加の最大の原動力となっています。

2026年1月現在、日本企業は空前の「株主還元ブーム」にあります。

このような歴史的大転換期にあり、現在、高配当株投資が非常に魅力的であると感じています。

なぜなら配当や増配によるインカムゲインの上昇と株価値上がりによる利益(キャピタルゲイン)の両方を享受できる可能性が高いからです。

上記のような状況を考慮して、

私はTOPIXのインデックス投資と高配当個別株投資のハイブリッド投資を行っています。

インデックス投資については、TOPIXと米国株(S&P500)のどちらがパフォーマンスが上かが問題になります。

これについては、おそらく誰も予測はできません。

だからこそ、私は 米国株(S&P500)にも月3万円投資しています。

いまのところは互角です。

今後、どうなるか楽しみですね。

日経平均株価はわずか225銘柄で構成され、しかも株価加重平均(株価が高い銘柄ほど指数への影響が大きい)という特殊な算出方法です。

→ そのためファーストリテイリングやソフトバンクGなど一部の高株価銘柄に指数が大きく左右されます。

TOPIXは東証プライム市場の全銘柄(約1,800社前後)が対象で、時価総額加重平均。

→ 市場全体の動きを反映し、特定銘柄の影響が過大になりにくい。分散効果が高い。

以下は高配当株投資の投資方針です。

●配当利回り3.0%以上

●減配履歴なし or 安定配当

●売上・営業利益が右肩上がり

●清原達郎氏著「わが投資術」を参考に、ネットキャッシュ比率の高い東証スタンダードの中小型株。

●今後増配余地のある配当性向が低い銘柄

●SBI証券の単元未満株(S株)を利用した分散投資(目標50社、現在22社)

●新NISA枠の成長投資枠をまずは使用。枠が無くなれば特定口座を利用。

✅ 投資期間:2024年〜現在

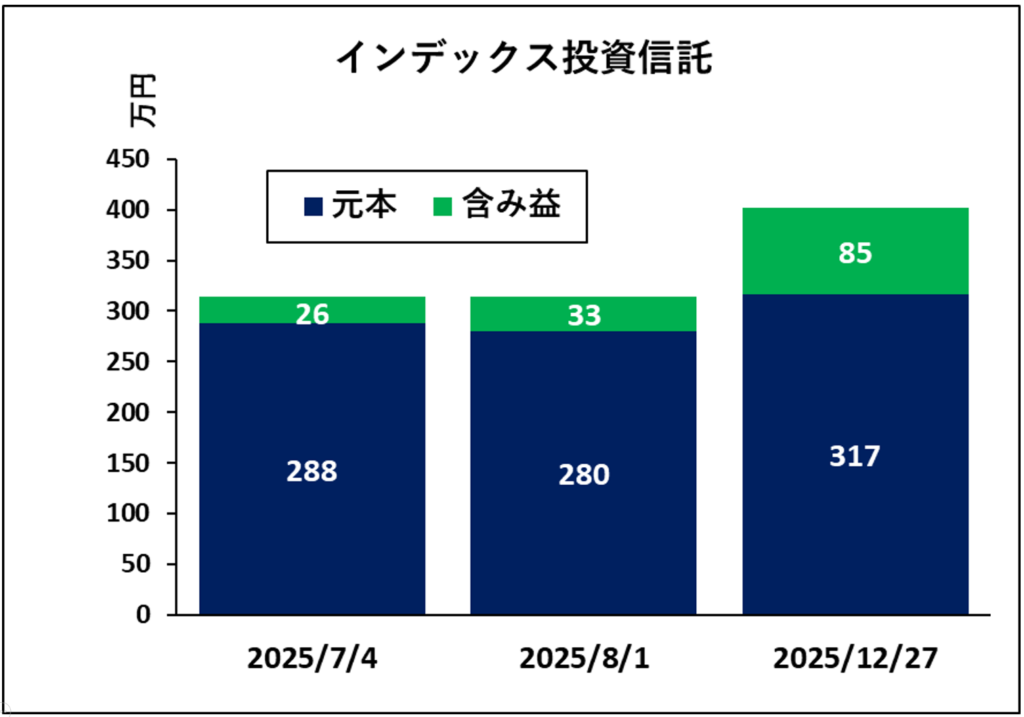

インデックス投資成績【2025年12月27日時点】

以下は時系列変化

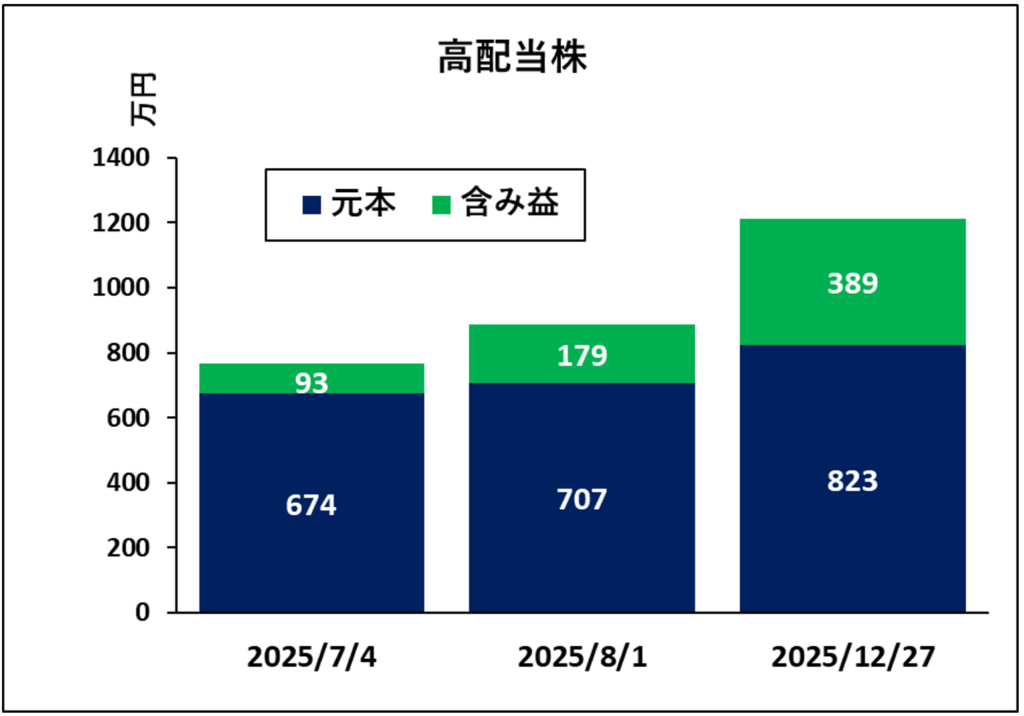

高配当個別株投資成績【2025年12月27日時点】

現在、25銘柄(特定口座で14銘柄、NISA口座で12銘柄、北洋銀行は両方の口座で保有)保有で、

東証プライム15銘柄、東証スタンダード10銘柄

💰評価額総額 ¥12,114,450

💰損益 ¥3,885,400

💰損益率 47.2%

💰配当利回り(時価)4.84%

💰年間配当金(税引き前)¥398,100

💰年間配当金(税引き後)¥335,153

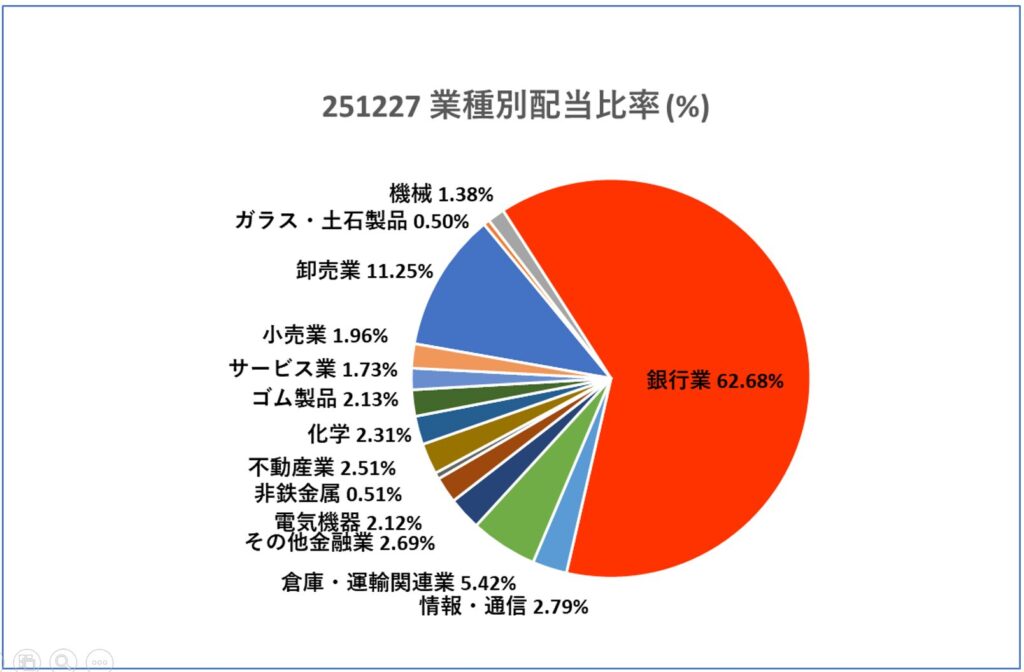

以下のようにポートフォリオが銀行業(北洋銀行)に

偏り過ぎていますが、配当比率は徐々に減ってきています。

今後も分散を心掛けていきます。

以下は時系列変化

●北洋銀行の値上がりが大きく寄与し、含み益が爆増してきています。

●他の高配当銘柄の値上がりも順調で、全体の損益率は47.2%です。

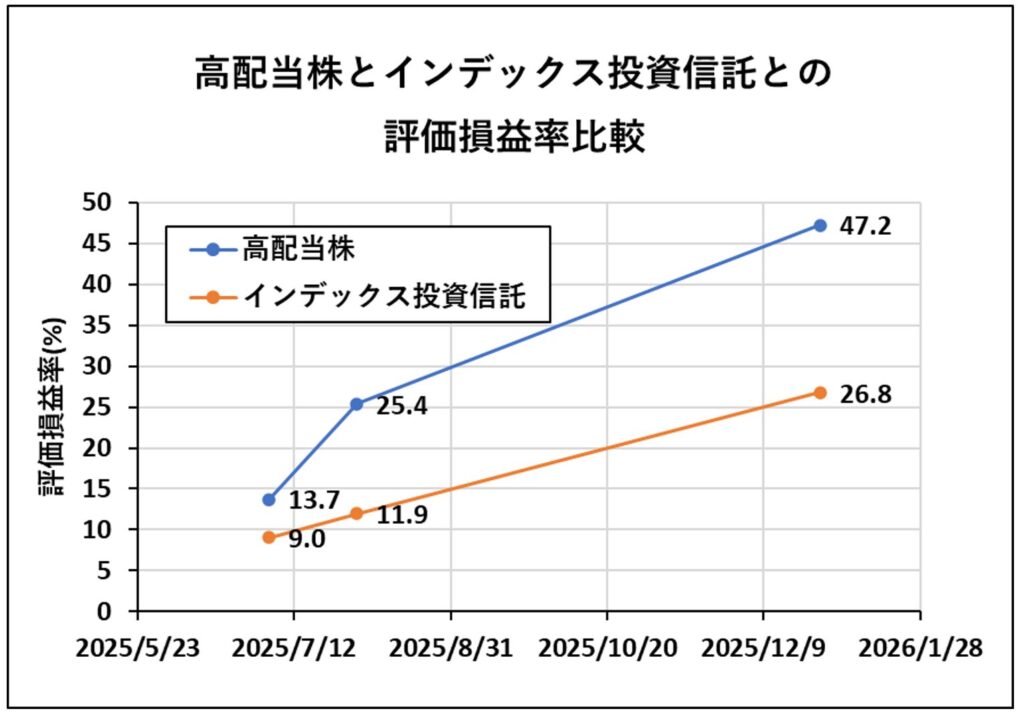

インデックス投資と高配当個別株投資の成績比較

●過去データでは、投資を10年〜15年続けた場合、約80%〜90%のアクティブファンドはインデックスファンドに負けています。

●これがインデックス投資家が自分の投資スタイルに自信を持っている最も重要な事実です。

●現在、投資期間は2年程度ですが、損益率は高配当個別株投資がインデックス投資を大幅に上回っています。

●今後、過去データと同じようにインデックス投資が高配当個別株投資の運用成績を上回るのかどうか。今後も両者の推移を追っていきたいと思います。

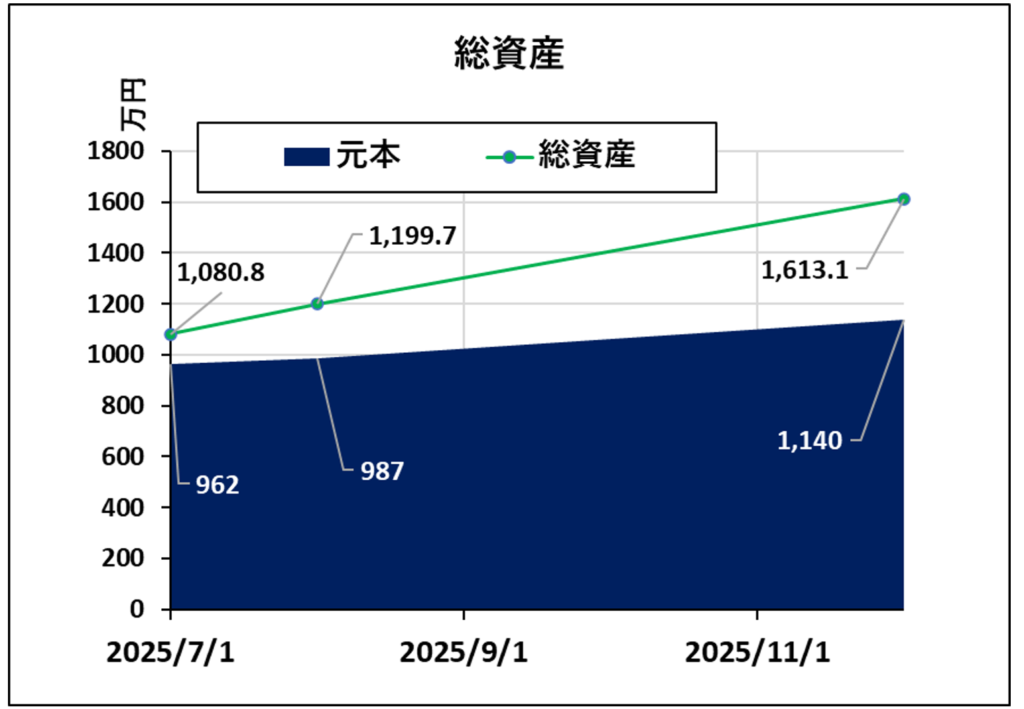

総資産

今後の方針と注目銘柄

● 過去記事「【名著書評】株式投資の未来|人気株より不人気株が報われる理由」で書きましたが、過去の事実として、ITやバイオといった成長期待で注目される銘柄よりも、タバコ・エネルギー・生活必需品といった不人気業種の銘柄が長期リターンで大きく勝っていました。

私は、今後も高配当の不人気株を買いたいと思います。

● 年間配当¥4,000,000を目指して、追加投資を継続します。年間配当金>年間生活費を目指します。

● 経済的自由であるサイドFIREを達成し、自分の時間を自由に使えるようになりたいです。

● インデックスファンド投資と高配当投資との比重は、現在で約1:3程度です。今後も積立NISAによるインデックスファンド投資と高配当株投資を行っていきます。

皆様の参考になれば幸いです。

因みに私はマネックス証券の銘柄スカウターまたはスクリーニングで銘柄分析をしています。

以前の記事「マネックス証券「銘柄スカウター」は株式投資家の最強ツール」でも書きましたが、

このツールは本当におすすめです。

口座開設するだけで無料で利用できます。

これから投資を始めるなら、まずは証券口座の開設から。

証券会社はSBI証券か楽天証券がおすすめです。

コメント